摘要:本文来源:时代周报 作者:管越,韩迅2月2日晚间,芯导科技(688230.SH)披露科创板首份2025年年报。...

本文来源:时代周报 作者:管越,韩迅

2月2日晚间,芯导科技(688230.SH)披露科创板首份2025年年报。

2025年,芯导科技实现营收3.94亿元,同比增长11.52%;实现归母净利润1.06亿元,同比下降4.91%;实现扣非归母净利润6888.64万元,同比增长17.54%。

同日晚间,芯导科技还同步披露重大资产重组草案,拟发行可转换公司债券及支付现金形式购买上海吉瞬科技有限公司(下称“吉瞬科技”)100%股权、上海瞬雷科技有限公司(下称“瞬雷科技”)17.15%的股权,并募集配套资金。

对于归母净利润和扣非归母净利润增长出现背离,芯导科技在财报中解释称系“理财收益较去年同期减少”叠加“股份支付费用冲回”所致。

不过,时代周报记者注意到,芯导科技毛利率已连续4年下滑,近两年研发投入也在下滑,同时还面临着客户集中度高企等问题。

2月3日下午,芯导科技人士在接受时代周报记者采访时表示,公司主要采取“经销为主,直销为辅”的销售模式,公司毛利率水平“正常波动且幅度较小”,研发投入下滑系股权激励未达到目标作废。

二级市场方面,2月3日,芯导科技高开震荡,早盘一度涨超10%,收盘涨7.46%,报收79.39元/股,总市值涨至93亿元左右。

营收、净利变动背离

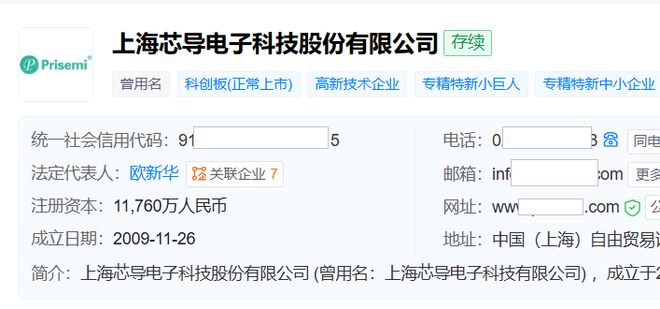

天眼查显示,芯导科技成立于2009年11月,位于上海市浦东新区,2021年12月在上交所科创板上市,主营业务为功率半导体的研发与销售,主要产品包括功率器件和功率IC(集成电路)两大类,可应用于消费类电子、网络通讯、安防、工业、汽车、储能等领域。

图片来源:天眼查

图片来源:天眼查

分产品来看,芯导科技核心支柱产品功率器件2025年实现营收3.61亿元,同比增长13.94%,占总营收比重91.59%。其中,TVS(瞬态电压抑制二极管,应用于各种交流及直流电源电路中,用来抑制瞬间过电压)、MOSFET(金属-氧化物半导体场效应晶体管,把输入电压的变化转化为输出电流的变化,起到开关或放大等作用)、SBD(肖特基势垒二极管,在变频器、开关电源、驱动电路中用作检波、电流整流)的营收分别为2.22亿元、8903.82万元、3668.42万元,分别同比增长11.63%、20.84%、19.23%。

芯导科技在年报中表示,2025年消费电子市场整体保持增长,芯导科技积极开拓市场、推进产品更新迭代、加强供应链合作开发。其中,生态链产品与核心业务形成强力协同使得销量同步增长;SGTMOS产品凭借低导通阻抗优势实现批量出货,带动MOSFET品类大幅增长。

不过,从毛利率来看,其核心产品功率器件毛利率同比下降3.16个百分点至33.13%。

而芯导科技另一大类主营产品功率IC虽营收同比下降9.41%至3309.98万元,但因2024年终止某家供应商产能保证协议的一次性成本消除,毛利率同比提升11.47个百分点至29.75%,盈利水平显著修复。

值得一提的是,2025年,芯导科技营收同比增长11.52%,而归母净利润同比下降4.91%,两项指标变动背离或源于非经常性损益的扰动与主营业务的结构性增长。

数据显示,2025年芯导科技非经常性损益达3726.65万元,占归母净利润比例为35.11%,主要依赖3600.95万元的“委托他人投资或管理资产的损益”,而2024年该项收益为5464.10万元,财报称市场利率下行直接拉低非经常性收益规模。

时代周报记者浏览过往公告发现,芯导科技招股说明书拟募集资金4.44亿元,实际上市时募集资金净额为18.30亿元(扣除发行费用),比原计划多募了13.87亿元。此后,芯导科技每年召开董事会、监事会会议,审议通过闲置募集资金现金管理方案,2021年至2024年将额度定为不超过15亿元,2025年8月会议将额度下降为12亿元。而截至2025年底,芯导科技使用暂时闲置募集资金进行现金管理金额为9.11亿元,购买产品均为收益凭证(由券商发行、约定本金和收益的偿付与特定标的相关联的有价证券)。

前述芯导科技人士告诉记者,公司严格按照法律法规的要求,在保证不影响募集资金投资项目进度、不影响公司正常生产经营及确保资金安全的前提下,对暂时闲置的资金进行现金管理,平衡风险与收益,优化资金使用效率。

毛利率、研发投入下滑

营收与净利变动背离的背后,芯导科技毛利率已连续4年下滑。

Wind数据显示,芯导科技2021年至2025年毛利率分别为35.57%、34.83%、34.59%、34.43%、32.84%。

对此,上述芯导科技公司人士称,公司的毛利率始终维持在30%以上,公司针对市场需求不断更新迭代产品,整体比较稳定,属于正常波动且幅度较小。

芯导科技近两年研发投入也在下滑。Wind数据显示,芯导科技2021年至2025年研发投入分别为2942.74万元、3478.75万元、4317.37万元、3535.02万元、3107.09万元,研发投入占营收比例分别为6.19%、10.35%、13.47%、10.02%、7.89%。2025年,芯导科技研发人员数量从上年的53人减至49人,占比也从44.92%降至41.88%;平均薪酬从45.74万元降至38.90万元。

对于2025年研发投入的下降,财报解释称,报告期内,芯导科技实施第二类限制性股票激励计划,当期未满足相应归属条件,限制性股票已全部取消归属并作废失效,相较于2024年研发人员股份支付费用减少了314.75万元。上述芯导科技人士也表示,“研发投入方面公司比较谨慎,更注重投入产出比”。

此外,芯导科技客户与供应商的集中度相对较高。2025年公司前五名客户销售额占比51.39%,前五名供应商采购额占比57%。对此,上述芯导科技公司人士表示,公司主要采取“经销为主,直销为辅”的销售模式,与小米、TCL、传音等品牌客户以及华勤、闻泰、龙旗等ODM客户形成了长期稳定的合作关系。

芯导科技现金流压力同样显现,2025年经营活动产生的现金流量净额6278.71万元,同比下降25.91%,年报归因于公司营收增长带动销售收款增加,同时“战略性扩大采购+存货周转率提升导致购买商品支付现金增幅更高”所致。

从Fabless转向Fab-lite

芯导科技2025年启动的并购计划也有了新进展。根据公告,2025年8月3日晚间,芯导科技披露重组预案,明确拟收购吉瞬科技100%股权及瞬雷科技17.15%股权。此后,公司按监管要求持续推进重组进程,包括推进标的公司尽职调查、聘请律所和资产评估公司等。

2月2日晚间,芯导科技披露重组草案,确定重组交易价格(不含配套募资)为4.026亿元,支付方式采用“现金+可转换公司债券”组合,其中现金对价1.27亿元,可转债对价2.76亿元,同时拟向不超过35名特定投资者募集配套资金不超过5000万元,用于支付部分现金对价及中介机构费用。

值得注意的是,吉瞬科技直接持有瞬雷科技82.85%股权,仅为持股主体,本次交易完成后,芯导科技将直接及间接持有吉瞬科技、瞬雷科技100%股权,实现对标的公司的全资控股。

从公司战略维度看,本次重组是芯导科技聚焦汽车电子、风光储充等领域的关键落地举措。

据前述芯导科技人士介绍,“公司始终密切关注技术、产品及业务层面具有较高协同效应的优质资源,聚焦于汽车电子、风光储充等应用领域的相关标的”,而标的公司瞬雷科技恰是功率半导体领域的重要补充——其拥有Fab-lite模式(自有晶圆制造与封装测试产能),核心产品覆盖车规级功率器件、工业级功率器件,已进入汽车电子、光伏储能、工业控制等领域,客户基础与芯导科技现有消费电子领域形成互补。

此外,对于此次重大资产重组为何不直接采用现金收购,上述芯导科技人士称,“并购六条”提出,鼓励上市公司综合运用股份、定向可转债、现金等支付工具实施并购重组,增加交易弹性。“可转债作为支付工具兼具债权和股权的双重属性,通过发行可转债可以达到标的公司团队股东与上市公司深度绑定的目的。”

以下内容为赞助商提供

网赚项目交流+骗局曝光群

扫码进群,获取今日项目最新消息

TG:@say588

TG:@say588